炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

添加微信好友, 获取更多信息

复制微信号

来源:证券之星

证星研究院

一直以来资本市场偏好将中日两国的发展阶段做对比,从而以史为鉴汲取经验。

今天的文章我们继续分享一篇有意思的研报,主要内容是海通证券关于过去日本低利率环境下哪些行业/公司表现占优的整理。该研报借鉴了日本权益资产过往历史表现及经验,希望能给大家带来一定新的启发。

以下正文:

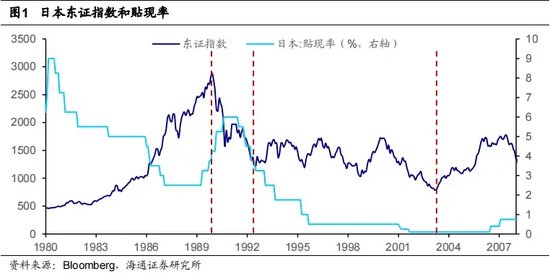

海通证券在研报的开篇,先是将90年代日股股价波动的表现和日本利率的表现分为两个阶段。

即1989年底-1992.7被称作为快速下跌期,这一时期东证指数下跌57.7%,年化跌幅高达28.3%;而1992年7月至2003年3月,则被称之为震荡下跌期,该时期东证指数下跌35.4%,年化跌幅为4.0%。

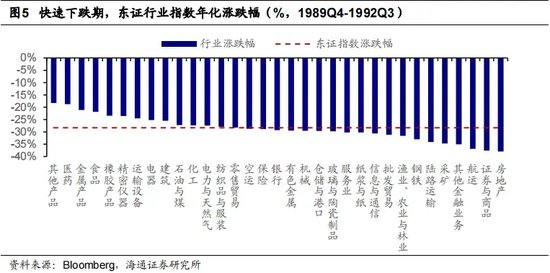

海通证券复盘认为,从行业来看,不同时期的优势行业存在不小的差异。

·在快速下跌期:必选消费、与地产相关性较弱的顺周期板块表现相对较好。

在这一时期,所有行业均下跌,年化跌幅从18%-38%不等。而由于90年代初日本同时经历了地产泡沫的破裂,与地产相关的房地产、金融、钢铁等行业受损严重,

相对表现较好的行业有医药、食品、纺服等必选消费;石油与煤等与地产相关性不大的顺周期行业(虽然这些也出现了下跌)。

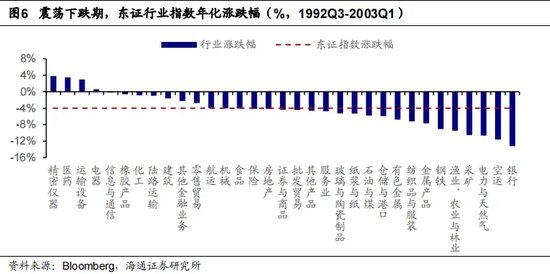

·在震荡下跌期,成长科技股表现反而更好。

其中精密仪器、医药、运输设备的年化涨幅在3%以上,电器行业的年化涨幅为 0.6%,这四个行业在市场下跌期仍保持增长。

相对来说表现最差的行业是银行,这主要是由于1997年开始日本金融危机爆发,出现大量银行倒闭、重组,使得行业遭受重创。

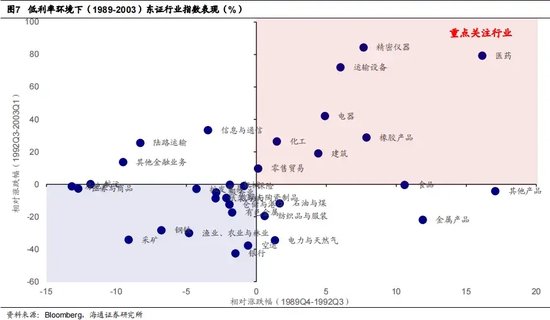

海通证券将快速下跌期和震荡下跌期的行业表现综合起来看,发现如医药、精密仪器、运输设备、电器行业在两个时期都有超过大盘的表现,且这些行业在震荡下跌期的十年间实现了绝对增长(涨跌幅>0%)。

其他在两个阶段都跑赢大盘的行业还有橡胶产品、化工、建筑和零售贸易。

而食品、金属产品和其他产品在快速下跌期表现较好,但在其他阶段表现一般。信息与通信、陆路运输、其他金融业务在震荡下跌期表现不错,但在快速下跌期跑输大盘。

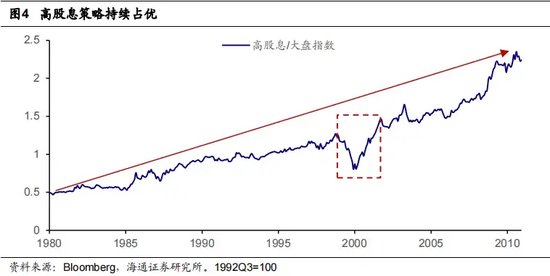

当然,在长期低利率环境下,高股息策略也是具有性价比的。仅在1998-2000年,受互联网股票泡沫影响,高股息策略相对劣势,但这一轮泡沫破裂后,高股息指数再度跑赢大盘。(当然,买得便宜也很重要)

最后,海通证券还分析了这些表现相对较优行业的特征,主要分为三点:

一是外需强劲:日本出口在90年代维持强势,而且大量向海外拓展,部分企业的海外营收占比越来越高,为企业业绩提供有力支撑。

1989-2003年,日本出口金额年化实际增速达4.1%,高于1.1%的GDP年化增速,其中快速下跌期(1989-1992)为5.6%,震荡下跌期(1992-2003)为3.7%,均高于GDP增速。彼时那些出口增速较高的行业,例如医药、电气机械、化工等正是彼时日本出口的代名词。(所以后续对于大A那些出口持续维持高景气的领域也值得重视)

这里海通还提到,个股涨跌幅与外需占比之间存在正相关,以及出口去向更加多元化,也能使得行业表现更好。(即海外占比大,出口多元的企业表现更佳)

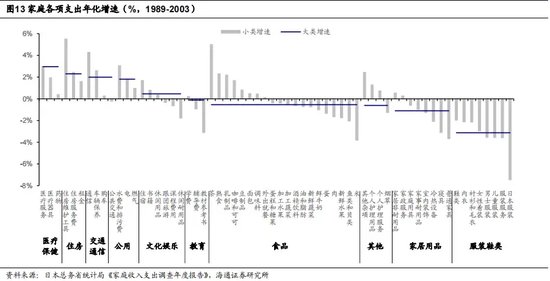

二是内需稳健:90年代日本居民消费增速中枢下移、消费倾向减弱,但仍有结构性的消费热点。

据日本总务省统计局《家庭收入支出调查年度报告》(1989-2003),海通发现在大类消费中,医疗保健、住房、交通通信、公用和文化娱乐仍保持低增速增长。小类消费中的茶、熟食、乳制品、个护用品等表现也还不错。而像家居、服装等支出下滑较大,这主要是源于消费单价的下降(但彼时以“物美价廉”为优势的优衣库母公司股价还是挺猛的)。

三是政策支持:这里研报主要提到了当年日本对于零售业及建筑业的支持,当下对于我们的话,则需要密切关于政策的长期大方向。

最后海通还整理了1992Q3-2003Q1时间段,日股相对表现优质的行业及个股,大家可以感受一下。概况来看,像偏(出口)的制造业、医药及性价比消费的纺织服装等其实年化增幅还是比较可观的。

当然了,研报中提及的行业有其背后的行业背景,放到当下的中国并100%适用。所以仍需结合当下国内供需及发展阶段统筹考量,文章提及仅提供一些参考视角,供大家学习。

还没有评论,来说两句吧...